Вам понадобится

- - справка 2-НДФЛ;

- - платежные документы, подтверждающие расходы на лечение, образование, приобретение жилья и т.д.

Инструкция

1

Чтобы заполнить декларацию, получите в бухгалтерии вашего предприятия справку о доходах по форме 2-НДФЛ. Подготовьте платежные документы (приходно-кассовые ордера, чеки, платежные поручения и т.д.), подтверждающие расходы на приобретение недвижимости, покупку лекарств, оплату образовательных услуг.

2

Бланки листов декларации по налогу на доходы физических лиц можно получить в налоговой инспекции. Внесите в соответствующие строки и ячейки свои личные и паспортные данные, ИНН, сведения о доходах и причитающихся налоговых льготах. Пользуйтесь подсказками на страницах декларации, помогающими заполнить формы.

3

Все записи должны выполняться печатными буквами чернилами черного или синего цвета. Старайтесь не делать ошибок, исправлений и помарок. Обратите внимание на то, что заполнять нужно не все листы, а только те, которые относятся к вашей конкретной ситуации: например, если вы получаете доходы, облагающиеся по ставке 13%, то внесите сведения в раздел 1, если занимаетесь предпринимательской деятельностью или частной практикой – заполните лист В и т.д.

4

Разобраться в хитросплетениях налоговой декларации непросто, к тому же ручное оформление чревато многочисленными ошибками и погрешностями. Поэтому инспекции ФНС РФ рекомендуют заполнять форму отчета в электронном виде в специальной программе. Скачайте ее с официального сайта Федеральной налоговой службы или сайта разработчика – Главного научно-исследовательского вычислительного центра ФНС России. Выполните инструкции по установке.

5

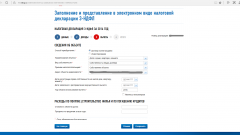

Откройте в программе раздел «Задание условий». Отметьте вид отчета – декларация 3-НДФЛ и укажите номер инспекции ФНС России. Кроме того, если вы являетесь адвокатом, нотариусом, индивидуальным предпринимателем или главой фермерского хозяйства, сделайте об этом пометку в графе «Признак налогоплательщика» либо поставьте знак в ячейке «Иное физическое лицо».

6

Заполните «Сведения о декларанте»: фамилию, имя, отчество, дату и место рождения, паспортные данные, адрес регистрации. Укажите код вашего населенного пункта по ОКАТО: его можно узнать в налоговой инспекции или по справочнику ОКАТО в правовых системах.

7

Следующим шагом внесите в программу информацию о доходах, полученных в России и за ее пределами, если таковые имеются. Укажите свою заработную плату, дивиденды от вложений в акции и другие ценные бумаги, а также прочие доходы, облагаемые по ставкам 9, 13 и 35%. Перечислите работодателей и иные источники выплат.

8

Затем на вкладке «Вычеты» введите суммы полагающихся вам налоговых льгот: стандартных вычетов, суммы которых указаны в справке 2-НДФЛ, социальных – не более 120 тысяч рублей и имущественного на сумму не более 2 миллионов рублей.

9

Заполните все разделы декларации, проверьте их через функцию «Предварительный просмотр». Выберите пункт меню «Печать», и программа сама определит, какие из листов и разделов нужно распечатать.

Видео по теме

Обратите внимание

3-НДФЛ. С 1 января 2013 года началась декларационная кампания 2013 года. Подать декларацию по НДФЛ, чтобы получить имущественный или социальный налоговый вычет на образование (лечение) и вернуть налог можно в любое удобное для налогоплательщика время года.

Полезный совет

С помощью декларации 3-НДФЛ можно отчитаться о доходах, полученных в прошлом году. Данную форму отчетности обязаны заполнять индивидуальные предприниматели на общей системе. Например, от сдачи в аренду квартиры. Кроме того, декларацию 3-НДФЛ заполняют для того, чтобы заявить имущественный или социальный вычет.

Источники:

- Сайт Федеральной налоговой службы России в 2018

- Главный научно-исследовательский вычислительный центр ФНС России в 2018